Ремонт арендованного имущества: учет и налогообложение

Организации, не имеющие средств на приобретение основных фондов, часто арендуют их. Арендованное имущество, как и любое другое, необходимо поддерживать в исправном состоянии, периодически осуществляя ремонт. Кто должен его производить: арендатор или арендодатель? Как отражаются расходы на ремонт в бухгалтерском и налоговом учете арендатора?

Обязанности сторон по содержанию арендованного имущества

Обязанности сторон по содержанию арендованного имущества описаны в статье 616 ГК РФ. Арендатор обязан поддерживать имущество в исправном состоянии, производить за свой счет текущий ремонт и нести расходы на содержание имущества, если иное не установлено законом или договором аренды. Арендодатель, в свою очередь, обязан производить за свой счет капитальный ремонт имущества, если иное не предусмотрено законом, иными правовыми актами или договором аренды.

Следовательно, если при заключении договора аренды стороны не оговорили порядок проведения ремонта, текущий ремонт должен производить арендатор, а капитальный — арендодатель. (О том, какой ремонт является текущим, а какой — капитальным, см. «Виды ремонтных работ».)

Стороны могут предусмотреть в договоре и иной порядок осуществления ремонта. В частности, они могут оговорить, что всякий ремонт независимо от его сложности проводит арендатор или, напротив, арендодатель. Или же договором может быть установлено, что проведение какого-либо определенного ремонта является обязанностью арендодателя, а расходы на него покрывает арендатор.

От того, что записано в договоре аренды, напрямую зависит порядок отражения расходов на ремонт в бухгалтерском и налоговом учете. Поэтому бухгалтеру организации-арендатора необходимо внимательно прочесть этот договор.

О том, как арендатору отразить в бухучете и при налогообложении расходы на ремонт арендованного имущества, читайте в Системе Главбух.

Как учесть капитальные вложения в арендованное имущество.

Если арендатор не получит разрешение арендодателя на выполнение конкретного перечня ремонтных работ, то возникают налоговые риски. С учетом улучшений у бухгалтеров возникает много вопросов. Как правильно прописать условия работ в договоре? Почему опасно заключать договор аренды на 11.5 месяцев? Как признавать в этому случае амортизацию? Какими документами оформить ремонт арендованного помещения?

На эти и другие вопросы ответит Ольга Шаркаева, профессиональный аудитор, консультант по налогам I категории, К.Э.Н., преподаватель MBA, практикующий главный бухгалтер.

Учет расходов на ремонт

Ремонт осуществляет арендатор за свой счет. Рассмотрим, как отражаются в учете расходы на текущий ремонт, если в соответствии с договором аренды его проводит арендатор.

При отражении таких расходов в бухучете нужно руководствоваться Положением по бухгалтерскому учету «Расходы организации» (ПБУ 10/99). Оно утверждено приказом Минфина России от 06.05.99 № 33н. Согласно этому документу порядок отражения расходов на ремонт зависит от того, как используется арендованное основное средство. Как правило, такие объекты необходимы арендатору для осуществления основной деятельности. В таком случае расходы на их ремонт отражаются в бухучете в составе расходов по обычным видам деятельности. Так предписывает пункт 5 ПБУ 10/99.

Порядок отражения расходов на ремонт в налоговом учете установлен в статье 260 НК РФ. Пункт 1 этой статьи гласит, что расходы на ремонт основных средств являются прочими расходами. Они признаются для целей налогообложения в том периоде, в котором имели место, в размере фактических затрат без каких-либо ограничений. Исключением является лишь случай, если расходы на ремонт, которые понес арендатор, впоследствии ему возмещает арендодатель. Эту ситуацию мы рассмотрим ниже.

Разумеется, чтобы признать расходы на ремонт, они, как и всякие другие расходы, должны быть экономически оправданны и подтверждены документами. Этого требует статья 252 НК РФ.

Обратите внимание: Налоговый кодекс не ставит порядок налогового учета расходов на ремонт арендованных основных средств в зависимость от того, у кого они арендованы. Поэтому если основные средства арендуются у физического лица, расходы на их ремонт также учитываются в целях налогообложения.

Вот еще несколько статей и документов, которые точно пригодятся в работе:

Пример 1

Организация арендует легковой автомобиль у физического лица. Договором аренды предусмотрено, что текущий ремонт автомобиля выполняет арендатор за свой счет. Такой ремонт обошелся организации в 12 000 руб. (в том числе НДС — 2000 руб.).

Бухгалтер организации должен сделать следующие проводки:

дебет 26 (44) кредит 60

— 10 000 руб. (12 000 руб. — 2000 руб.) — отражены расходы на проведение ремонта;

дебет 19 кредит 60

— 2000 руб. — учтен ндс со стоимости ремонтных работ;

дебет 60 кредит 51

— 12 000 руб. — оплачены ремонтные работы;

дебет 68 субсчет «расчеты с бюджетом по ндс» кредит 19

— 2000 руб. — принят к вычету ндс со стоимости ремонтных работ.

В налоговом учете расходы на проведение ремонта отражаются в составе прочих расходов.

Как уже говорилось, по общему правилу осуществлять капитальный ремонт обязан арендодатель. Но договором аренды может быть установлено, что это является обязанностью арендатора. Тогда расходы на него отражаются в учете арендатора так же, как и расходы на текущий ремонт.

Ремонт осуществляет арендатор за счет арендодателя. Договором аренды может быть предусмотрено, что ремонт арендованных основных средств осуществляет арендатор, а расходы на него впоследствии возмещает арендодатель. В этом случае расходы на проведение ремонта в конечном итоге ложатся на арендодателя. Поэтому в бухучете арендатора они отражаются как дебиторская задолженность арендодателя:

дебет 76 кредит 60

— отражены расходы на текущий ремонт, которые впоследствии должен возместить арендодатель.

Кстати

Виды ремонтных работ

По умолчанию, если договором аренды не установлено иное, текущий ремонт должен производить арендатор, а капитальный — арендодатель (ст. 616 ГК РФ). Какой ремонт является текущим, а какой капитальным? Разъяснения на этот счет содержатся в Методических указаниях по бухгалтерскому учету основных средств. Они утверждены приказом Минфина России от 20.07.98 № 33н.

Пункт 71 этого документа относит к текущему ремонту объектов основных средств «работы по систематическому и своевременному предохранению их от преждевременного износа и поддержанию в рабочем состоянии».

При капитальном же ремонте оборудования и транспортных средств, «как правило, производится полная разборка агрегата, ремонт базовых и корпусных деталей и узлов, замена или восстановление всех изношенных деталей и узлов на новые и более современные, сборка, регулирование и испытание агрегата». Капитальный ремонт зданий и сооружений заключается «в смене изношенных конструкций и деталей или замене их на более прочные и экономичные, улучшающие эксплуатационные возможности ремонтируемых объектов, за исключением полной замены основных конструкций, срок службы которых в данном объекте является наибольшим (каменные и бетонные фундаменты зданий, трубы подземных сетей, опоры мостов и т. п.)».

Кроме того, классификация ремонтных работ по зданиям и сооружениям приведена в Положении о проведении планово-предупредительного ремонта производственных зданий и сооружений. Оно утверждено постановлением Госстроя СССР от 29.12.73 № 279, но действует до сих пор.

Согласно данному документу к текущему ремонту производственных зданий и сооружений «относятся работы по систематическому и своевременному предохранению частей зданий и сооружений и инженерного оборудования от преждевременного износа путем проведения профилактических мероприятий и устранения мелких повреждений и неисправностей». В частности, текущими работами считаются следующие:

- ремонт штукатурки стен и потолков с предварительной отбивкой штукатурки;

- окраска помещений и отдельных конструкций;

- исправление перекосов дверных полотен и ворот.

К капитальному ремонту относятся «работы, в процессе которых производится смена изношенных конструкций и деталей зданий и сооружений или замена их на более прочные и экономичные, улучшающие эксплуатационные возможности ремонтируемых объектов». Не относятся к капитальному ремонту работы, связанные с полной заменой основных конструкций, срок службы которых в зданиях и сооружениях является наибольшим. В частности, капитальными считаются следующие виды работ:

- ремонт, замена изношенных перегородок на более прогрессивные конструкции всех видов перегородок;

- полная смена ветхих оконных и дверных блоков.

Как правило, расходы на ремонт, которые понес арендатор, засчитываются в счет арендной платы. Иными словами, производится зачет взаимных задолженностей.

А в налоговом учете? Расходы на ремонт основных средств арендатор отражает в налоговом учете в составе прочих расходов, если договор аренды не предусматривает их возмещение арендодателем (п. 2 ст. 260 НК РФ). Следовательно, если арендодатель возмещает эти расходы, они не могут быть отражены в налоговом учете арендатора.

Расходы арендатора на ремонт основных средств, возмещаемые арендодателем, не могут быть отражены и в налоговом учете арендодателя. Ведь ремонт осуществлял арендатор, и первичные учетные документы составлены на его имя. Следовательно, необходимые для отражения расходов условия, указанные в статье 252 НК РФ, — в частности, наличие подтверждающих документов — арендодатель не выполнит.

Пример 2

Организация арендовала помещение под cклад. Арендная плата согласно договору — 18 000 руб. (в том числе НДС — 3000 руб.) в месяц. Договор предусматривает, что текущий ремонт помещения осуществляет арендатор, а расходы на него возмещает арендодатель за счет причитающейся ему арендной платы.

Арендатор силами ремонтной организации осуществил текущий ремонт помещения. Расходы на его проведение составили 36 000 руб. (в том числе НДС — 6000 руб.).

Бухгалтер организации должен сделать следующие проводки:

дебет 76 кредит 60

— 36 000 руб. — отражены расходы на проведение ремонта;

дебет 60 кредит 51

— 36 000 руб. — оплачены ремонтные работы;

дебет 26 (44) кредит 76

— 15 000 руб. (18 000 руб. — 3000 руб.) — отражена арендная плата;

дебет 19 кредит 76

— 3000 руб. — учтен ндс со стоимости арендной платы.

После подписания акта зачета взаимной задолженности на сумму 18 000 руб. (в том числе НДС — 3000 руб.) НДС по арендной плате можно принять к вычету:

дебет 68 субсчет «расчеты с бюджетом по ндс» кредит 19

— 3000 руб. — принят к вычету ндс по расходам на аренду помещения.

Расходы на проведение ремонта в налоговом учете арендатора не отражаются.

В рассмотренном выше примере расходы на текущий ремонт помещения не учитываются при расчете налога на прибыль ни арендатора, ни арендодателя.

Арендодатель может учесть расходы на проведение ремонта, возмещаемые им арендатору, только в том случае, если первичные документы будут выписаны на его имя.

Однако арендатор, составляя первичные документы на имя арендодателя от своего имени, должен иметь в виду, что такая операция будет учтена как операция по реализации работ.

Рассмотрим ситуацию на конкретном примере.

Пример 3

Воспользуемся условиями примера 2. Добавим, что впоследствии арендатор составил первичные учетные документы от своего имени на имя арендодателя.

Бухгалтер организации должен сделать следующие проводки:

дебет 26 (44) субсчет «расходы по аренде помещения» кредит 60 субсчет «расчеты с арендодателем»

— 15 000 руб. — отражены затраты на аренду помещения;

дебет 19 кредит 60 субсчет «расчеты с арендодателем»

— 3000 руб. — учтен ндс по затратам на аренду помещения;

дебет 26 (44) субсчет «расходы на ремонт помещения» кредит 60 субсчет «расчеты по ремонту»

— 30 000 руб. — отражены затраты на проведение ремонта;

дебет 19 кредит 60 субсчет «расчеты по ремонту»

— 6000 руб. — учтен ндс со стоимости расходов на ремонтные работы;

дебет 60 субсчет «расчеты по ремонту» кредит 51

— 36 000 руб. — оплачены ремонтные работы;

дебет 68 субсчет «расчеты с бюджетом по ндс» кредит 19

— 6000 руб. — принят к вычету ндс со стоимости ремонтных работ.

На основании первичных документов, составленных от имени арендатора на имя арендодателя, бухгалтер организации-арендатора делает в бухгалтерском учете следующие проводки:

дебет 62 кредит 90-1

— 36 000 руб. — отражена выручка от реализации работ;

дебет 90-3 кредит 68 субсчет «расчеты по ндс» (76 субсчет «расчеты по отложенному ндс»)

— 6000 руб. — начислен ндс, подлежащий уплате в бюджет.

После подписания акта зачета взаимной задолженности на сумму 18 000 руб. (в том числе НДС — 3000 руб.) в бухгалтерском учете делаются следующие проводки:

дебет 60 субсчет «расчеты с арендодателем» кредит 62

— 18 000 руб. — проведен зачет взаимных требований;

дебет 68 субсчет «расчеты с бюджетом по ндс» кредит 19

— 3000 руб. — принят к вычету ндс по расходам на аренду помещения.

Расходы на проведение ремонта отражаются в налоговом учете арендодателя.

Ремонт должен осуществлять арендодатель, но проводит арендатор. На практике случается, что проведение ремонта (текущего или капитального) возложено на арендодателя, но фактически его осуществляет арендатор за свой счет. Каков порядок отражения расходов на такой ремонт в бухгалтерском и налоговом учете арендатора?

Так как в соответствии с договором расходы на ремонт должен осуществлять арендодатель, в бухучете арендатора они не могут быть отражены в составе расходов по обычным видам деятельности. Такие расходы учитываются в составе прочих расходов, то есть на счете 91 «Прочие доходы и расходы».

В случае, если договором аренды предусмотрено проведение ремонта арендатором, то он включает расходы на ремонт в состав прочих расходов. Из этого следует, что расходы на ремонт арендованного имущества учитываются при расчете налога на прибыль арендатора только в том случае, если обязанность производить ремонт возложена договором именно на него. Поэтому если по договору ремонт должен осуществлять арендодатель, но фактически его производит арендатор за свой счет, расходы на него в расчете налога на прибыль арендатора не учитываются.

Пример 4

Организация арендовала помещение под офис. Договором аренды предусмотрено, что капитальный ремонт осуществляет арендодатель. Однако фактически его осуществил арендатор за счет собственных средств. Стоимость ремонта составила 36 000 руб. (в том числе НДС — 6000 руб.).

Бухгалтер организации должен сделать следующие проводки:

дебет 91-2 кредит 60

— 30 000 руб. (36 000 руб. — 6000 руб.) — отражены расходы на проведение ремонта;

дебет 19 кредит 60

— 6000 руб.— учтен ндс со стоимости ремонтных работ;

дебет 60 кредит 51

— 36 000 руб. — оплачены ремонтные работы;

дебет 91-2 субсчет «расчеты с бюджетом по ндс» кредит 19

— 6000 руб. — отражен ндс со стоимости ремонтных работ. поскольку ремонт осуществляется за счет собственных средств, ндс не может быть принят к вычету.

Расходы на проведение ремонта и сумма предъявленного НДС в целях налогообложения не учитываются.

Не путайте капитальный ремонт и реконструкцию!

При отражении расходов на ремонт арендованных основных средств необходимо четко различать их капитальный ремонт и реконструкцию или модернизацию. Дело в том, что расходы на проведение капитального ремонта отражаются иначе, чем расходы на реконструкцию или модернизацию. Причем различия есть как в бухгалтерском, так и в налоговом учете таких расходов. Поэтому ошибившись, вы рискуете неправильно рассчитать не только налог на прибыль, но и налог на имущество.

В бухучете расходы на реконструкцию и модернизацию основных средств увеличивают их стоимость. Но только в том случае, если в результате улучшаются первоначально принятые нормативные показатели их функционирования (срок полезного использования, мощность, качество применения и т. п.). Об этом гласит пункт 26 Положения по бухгалтерскому учету «Учет основных средств» (ПБУ 6/01). Оно утверждено приказом Минфина России от 30.03.2001 № 26н.

Точно так же обстоят дела в налоговом учете. Согласно пункту 2 статьи 257 НК РФ первоначальная стоимость основных средств изменяется в случаях достройки, дооборудования, реконструкции, модернизации соответствующих объектов и по иным аналогичным основаниям. К реконструкции, в частности, относится переустройство существующих объектов основных средств, связанное с совершенствованием производства и повышением его технико-экономических показателей. Переустройство осуществляется по проекту реконструкции основных средств в целях увеличения производственных мощностей, улучшения качества и изменения номенклатуры продукции.

Пример 5

Организация арендовала помещение под склад. В соответствии с договором аренды текущий и капитальный ремонты должен осуществлять арендатор. Организация заключила договор на проведение ремонтных работ. В частности, на демонтаж воздухоотводов и установку воздухораспределительной подачи воздуха более высокой мощности. В договоре на проведение ремонтных работ, смете и акте выполненных работ они фигурируют как капитальный ремонт. Поэтому бухгалтер учел соответствующие расходы в бухучете в составе расходов по обычным видам деятельности, а в налоговом учете — в составе прочих расходов/

В данном случае бухгалтер ошибся. Несмотря на то что по документам работы проходят как капитальный ремонт, они являются реконструкцией. Ведь их результатом является не замена изношенных конструкций на конструкции такой же мощности, а установка оборудования повышенной мощности. Следовательно, такие расходы следует рассматривать как расходы на реконструкцию.

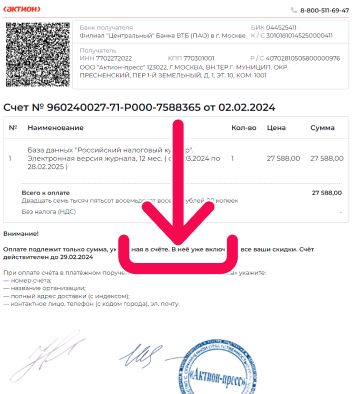

Гость, примите счет на согласование.

Максимальная скидка на вип-тариф подписки — 40%

По всем вопросам звоните 8 (800) 511 69 47 или напишите нам в  WhatsApp или

WhatsApp или  Telegram

Telegram

Скачайте счет>>>

https://www.rnk.ru/article/101280-remont-arendovannogo-imushchestva-uchet-i-nalogooblojenie