Полис каско: самое главное о добровольном страховании

В ходе эксплуатации машины порой случаются самые разные неприятные ситуации. Лобовое стекло или фару может разбить камень, автомобиль могут повредить или сжечь злоумышленники, на него может упасть дерево или его могут угнать. Эти и многие другие риски может покрыть страховая компания по каско, и владельцу не придется платить из собственного кармана.

Что такое каско

Каско — это страховой термин, использующийся для обозначения защиты транспортных средств от разных видов ущерба (ДТП, затопление, возгорание, вандализм), а также хищение элементов автомобиля и его угона.

Слово «каско» не является аббревиатурой. Тем не менее, некоторые специалисты неформально расшифровывают этот термин как «Комплексное автомобильное страхование, кроме ответственности». Согласно самой распространенной версии, слово «каско» произошло от итальянского casco (каска, шлем).

Зачем нужно оформлять полис каско

Этот вид добровольного страхования обеспечивает более надежную защиту автомобиля вкупе с обязательной страховкой ответственность водителя ОСАГО. Ключевое преимущество каско состоит в том, что автовладелец получит возмещение, даже если ущерб произошел по его вине. При этом деньги выплатят даже при крупном ущербе. Например, если авто угнали или оно не подлежит восстановлению после ДТП.

Кроме того, каско предусматривает и пакет дополнительных опций. Например, в рамках полиса можно прописать расширение возможностей гражданской ответственности владельцев транспортных средств, по сути нарастив тем самым функционал ОСАГО, максимальная компенсация вреда имуществу по которому составляет лишь 400 тыс. рублей, а жизни и здоровью — 500 тыс. рублей.

В полис каско можно включить также страхование жизни и здоровья пассажиров при ДТП. Или — защиту дополнительного оборудования, не входящего в стандартную комплектацию ТС.

Что покрывает каско

Каско оберегает машину владельца полиса сразу от нескольких рисков. При этом каско не включает в себя страхование перевозимого имущества, а также ответственности за причинение ущерба другим транспортным средствам, имуществу, а также здоровью и жизни третьих лиц при ДТП.

«ОСАГО гарантирует выплату компенсации пострадавшим и потерпевшим, если владелец полиса ОСАГО виноват в ДТП. А вот каско обеспечивает защиту своего собственного автомобиля от угона, повреждений в ДТП (в том числе и по вине владельца автомобиля или по вине неизвестных лиц), стихийных бедствий, хулиганства и вандализма, возгорания и многих других причин. Есть также бюджетные программы каско, которые покрывают какие-то отдельные риски, например, только угон или только ДТП по вине постороннего водителя», — рассказал вице-президент по автострахованию компании «Ренессанс страхование» Сергей Демидов.

Сколько стоит полис каско и что на это влияет

Стоимость полиса каско привязана к коэффициентам и тарифам, которые устанавливают страховые компании. Таким образом, цена страхового полиса может существенно отличаться у разных страховщиков. При этом цена полиса рассчитывается индивидуально для каждого водителя и каждой конкретной машины, исходя из страховых рисков: чем они выше, тем дороже будет полис. Ниже описаны ключевые коэффициенты, которые применяют страховщики при расчете стоимости полиса каско.

Возраст и стаж водителя

К молодым (до 21 года) и взрослым водителям (старше 65 лет) применяется при расчете полиса повышенный коэффициент, поскольку по статистике риск возникновения ДТП с их участием выше. В среднем стоимость каско варьируется в диапазоне 4−12% от цены автомобиля. Для новичков этот коэффициент будет ближе к 10−12% от стоимости машины.

Число лиц, допущенных к управлению

Чем больше водителей вписаны в полис каско, тем дороже выйдет полис. Самые дорогие — страховки, выданные «на предъявителя», когда за рулем может находиться любой человек.

Место парковки

В страховке учитывается, где автомобиль ставится на стоянку. Если во дворе — полис будет дороже, если в гараже или на охраняемой парковке — дешевле.

Качество и количество противоугонных систем

Механические блокираторы, звуковые сигнализации, иммобилайзеры и системы слежения, установленные на страхуемом автомобиле, снижают стоимость каско.

Целевое использование ТС

У коммерческого транспорта и ТС, используемых юрлицами (например, в качестве такси), страховка каско будет дороже. Для физических лиц, использующих машину в личных целях, соответственно, дешевле.

Вероятность угона

Для моделей, популярных у угонщиков (по статистике МВД), страховка будет заведомо дороже.

Размер франшизы

Чем больше сумма франшизы, то есть процента, который платит при страховом случае сам владелец, тем дешевле обойдется каско.

Как оформить полис каско: пошаговая инструкция

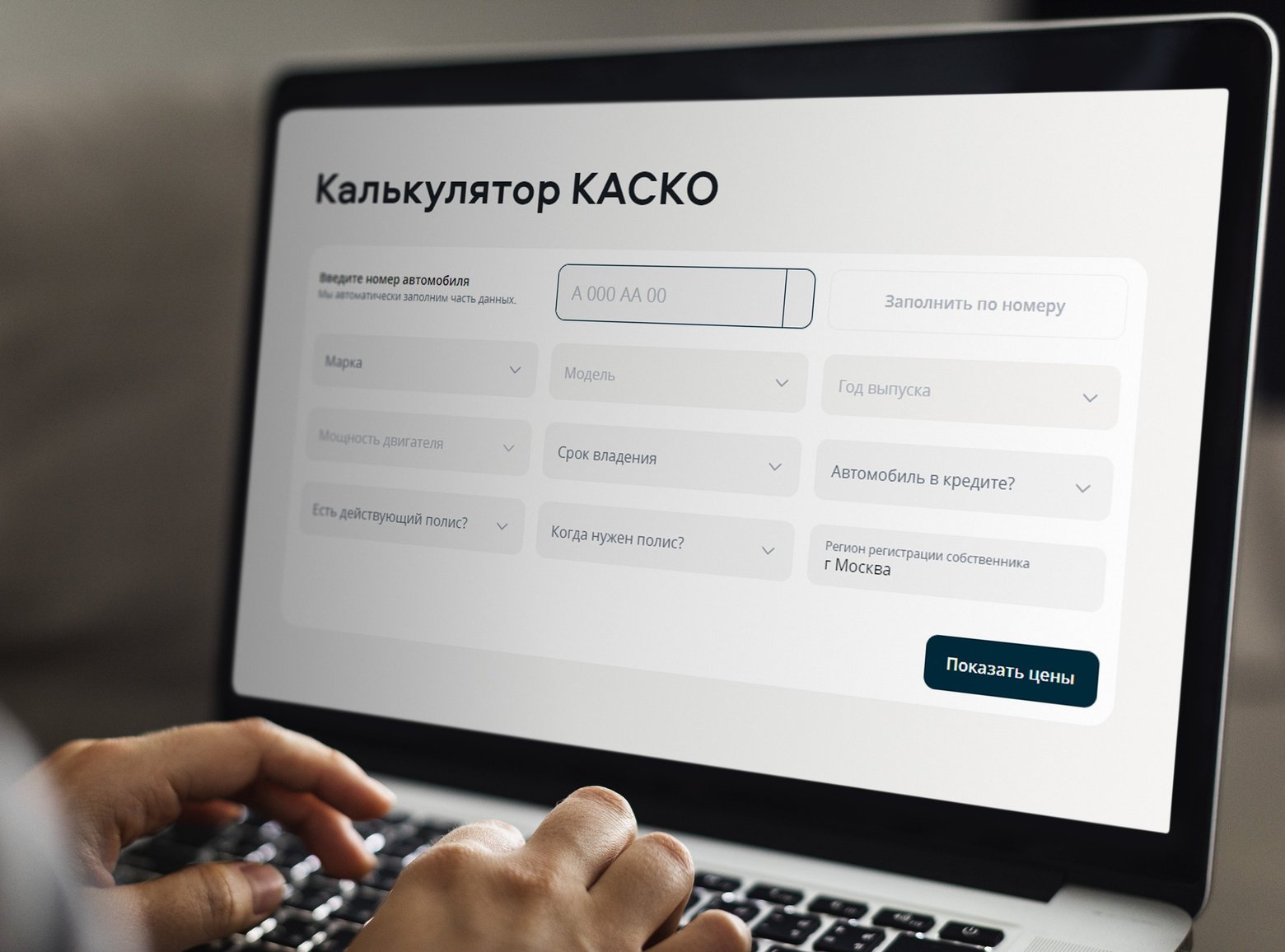

Первое, что нужно сделать перед покупкой полиса каско — изучить условия страховых компаний. В этом могут помочь различные сетевые агрегаторы и калькуляторы предварительных расчетов каско от десятков страховых фирм.

На профильных порталах вам потребуется ввести данные об автомобиле (прежде всего, госномер), информацию о водителе или сразу о нескольких водителях, ввести данные страхователя и выбрать наиболее привлекательные предложения, которые составит калькулятор стоимости каско. На следующем этапе у страхователя есть две пути — оформить полис в офисе продаж или онлайн.

Онлайн

Определившись со страховой компанией, необходимо загрузить на ее сайте все необходимые данные (фотографии или сканы документов на автомобиль, данные страхователя и допущенных к управлению водителей). После этого, если страхуемый автомобиль не новый, специалист страховой проведет его осмотр. Ехать в офис для этого не обязательно. Агент приедет в назначенное время, осмотрит машину (она должна быть чистой), проведет сверку номеров и сделает необходимые фотоснимки. Некоторые страховые компании предлагают возможность онлайн-осмотра.

Как только вся необходимая информация будет получена страховой, онлайн-калькулятор вычислит финальную стоимость полиса с учетом выбранных клиентом опций (франшиза, мини-каско, место парковки ). После оплаты готовый полис пришлют на личную почту. При желании его можно будет распечатать, но это не обязательно. Копия документа будет храниться в электронном виде в вашем личном кабинете на сайте страховщика.

В офисе

При непосредственном обращении клиента по страхованию каско в офис ему необходимо будет предоставить необходимые для расчетов документы и их копии. Речь идет о паспорте страхователя и собственника ТС, паспорте ТС (ПТС) и свидетельстве о регистрации автомобиля (СТС), если автомобиль уже поставлен на учет. Понадобятся также копии ВУ всех, кого необходимо вписать в полис, а также предыдущий полис при его наличии. Страховщик может попросить и другие бумаги, например справку о безаварийном вождении.

Специалисты страховых фирм помогут выбрать подходящую программу и заключить договор. Как и в случае с онлайн-оформлением полис будет рассчитан с учетом персональной скидки за стаж и безаварийную езду, а также дополнительных опций. Также перед оформлением полиса представитель страховой осмотрит машину и составит акт. Каско без осмотра авто возможно только в двух случаях: если ТС новое и находится в автосалоне и если полис пролонгируется.

Выплаты по каско

Российские страховые фирмы используют следующие способы компенсации ущерба:

- Ремонт на СТО при наступлении страхового случая по риску «ущерб»,

- Денежная выплата, эквивалентная затратам на ремонт,

- Полная компенсация стоимости при угоне или тотальной гибели ТС.

Место ремонта выбирает сама страховая компания из списка, с которым клиент может ознакомиться еще на стадии заключения договора. Для получения выплаты по каско за ущерб необходимо предоставить заявление о наступлении страхового случая, уведомление о ДТП, СТС или ПТС, водительские права, гражданский паспорт страховщика и реквизиты для перечисления страхового возмещения. Также потребуются справка об участии в ДТП с указанием повреждений автомобиля, копия постановления об административном правонарушении, оригиналы чеков за расходы в результате ДТП (эвакуация ТС до места стоянки или ремонта).

В случае угона для получения выплаты от страховой необходимо предоставить, помимо паспорта и водительских прав, также документы на ТС и ключи от автомобиля с брелоком от сигнализации. Случай угона машины с ключами и документами на машину (СТС) будет признан страховым, только если в страховке прописан риск угона с оставленными внутри упомянутыми вещами. В противном случае о компенсации можно забыть. Составить и подать заявление на выплату нужно в течение 3−7 дней после страхового случая. Точные сроки оговорены в индивидуальном соглашении.

Что не покрывает каско

Получить выплаты по каско не получится в следующих случаях:

- Если владелец не соблюдал условия договора;

- Если ТС получило повреждения при форс-мажорных обстоятельствах (война, террористический акт, военные учения, забастовки и прочие беспорядки). Причем в теории все указанные выше риски можно включить в текст страхового договора, но на практике страховые компании либо отказываются это делать, либо страховая премия подскакивает до такой величины, что страхователю становится это невыгодно;

- Если владелец попал в ДТП в нетрезвом виде или в состоянии наркотического опьянения;

- Если в момент аварии за рулем находился человек, не имеющий водительского удостоверения или не допущенный к управлению ТС;

- Если владелец намеренно сам причинил ущерб своей машине или предпринял действия, которые привели к хищению ТС;

- Если ТС эксплуатировалось неисправным (поломки тормозов, рулевого управления, стеклоочистителя со стороны водителя, приборов освещения в темное время суток и т. д.);

- Автомобиль использовался в соревнованиях, испытаниях, на съемках, если это специально не оговорено в условиях страхования, а также для обучения вождению;

- При нарушении правил пожарной безопасности (например, при перевозке взрывоопасных веществ).

На получение компенсации нельзя будет рассчитывать, если страховая компания признана банкротом.

Есть ли штрафы за езду без каско

Штраф за езду без полиса каско законодательством не предусмотрен, так как этот вид страхования является добровольным. Только владелец транспортного средства решает, будет ли он его страховать.

Вопросы и ответы

Авто Mail.ru и эксперты рынка отвечают на самые частые вопросы о страховании каско.

Как выбрать страховую компанию для оформления каско?

Сергей Демидов, вице-президент по автострахованию компании «Ренессанс страхование», рассказал, как выбрать страховую компанию. Эксперт советует обращать внимание на то, насколько качественно организован процесс урегулирования убытков — от консультаций после ДТП до ремонта, удобно ли работает система удаленной подачи документов о страховом случае, какие станции техобслуживания предлагает страховая компания для ремонта, насколько быстро клиент получает направление на ремонт.

Виталий Княгиничев, директор дирекции розничного бизнеса Ингосстрах, считает, что при выборе страховой компании важно также проверить ее надежность, есть ли у нее резервы и необходимый опыт для осуществления гарантированных выплат. Для этого можно проанализировать информацию, которая публикуется на сайте Центрального Банка. Также полезно ознакомиться с отзывами тех, кто уже пользуется страховкой компании.

Как сэкономить на покупке полиса каско?

В пресс-службе СберАвто рассказали, что существует три основных способа сэкономить на покупке полиса каско:

- Оформить страховку на сайте-агрегаторе. Так можно сравнить программы разных компаний и выбрать самое выгодное предложение.

- Оформить полис каско с франшизой: тогда при наступлении страхового случая владелец авто должен будет заплатить фиксированную сумму со своей стороны, но основной объем ущерба возьмет на себя страховая компания. Размер суммы зависит от типа франшизы.

- Оформить GAP. Это сохранение стоимости автомобиля. Максимальный размер компенсации по каско равен текущей стоимости автомобиля. Во время эксплуатации происходит естественный износ, из-за чего машина постепенно теряет в цене. В случае оформления полиса GAP при наступлении страхового события вы получите полную выплату изначальной стоимости авто, а не сумму с учетом амортизации. GAP нельзя назвать экономией в привычном смысле слова, однако полис поможет получить максимальную выгоду от страхования в долгосрочной перспективе.

Александр Макаров, руководитель проектного офиса страховой вертикали Банки.ру, назвал 13 способов сэкономить на каско.

- Часто страховые компании предлагают продукты с различным набором рисков. Выбор того предложения, которые содержат риски наиболее актуальные именно для вас, позволит сэкономить.

- Некоторые компании предлагают продукты с ограничением на максимальный пробег в рамках периода страхования. Указание ограничения пробега в договоре, особенно если машина используется нечасто, может обеспечить скидку до 20% на стоимость полиса.

- Выбор полиса с франшизой является популярным методом сэкономить на страховке. Чем выше размер франшизы, тем ниже стоимость полиса. Однако при некрупных повреждениях автомобиля владельцу придется оплатить ремонт самостоятельно.

- Различные виды франшиз (безусловная, условная, виновника) предоставляют разные уровни компенсации при страховых случаях. Выбор подходящего варианта франшизы может помочь в экономии, учитывая индивидуальные потребности и предпочтения владельца автомобиля.

- Наличие современной противоугонной системы на автомобиле также влияет на размер скидки. Даже установка базовой системы безопасности может обеспечить скидку в несколько процентов, а передовых систем — в пределах 10−30%.

- Установка телематических устройств, собирающих данные о стиле вождения (скорость, ускорение, торможение), может сэкономить на страховке. Некоторые страховые компании предлагают скидки за безаварийное вождение, основываясь на данных, полученных от телематических устройств.

- С предоставлением данных о безаварийной истории вождения можно получить дополнительные скидки. Некоторые страховые компании предлагают снижение стоимости после нескольких месяцев или года безаварийного вождения.

- Переход к другому страховщику. Многие страховые компании предлагают скидки новым клиентам при переходе. Однако прежде чем сменить страховщика, важно оценить возможные выгоды. В некоторых случаях постоянным клиентам за безаварийную езду могут быть предложены более выгодные условия, чем у нового страховщика.

- Приобретение полиса и его оплата сразу за год обычно бывает более выгодным, чем оплата в рассрочку.

- Использование системы «каско 50×50». Эта система, предлагаемая некоторыми СК, предлагает оплату половины стоимости полиса сразу, а вторую половину — только в случае страхового случая. Это может быть выгодным вариантом для опытных водителей.

- Уменьшение стоимости вашего автомобиля может привести к снижению цены полиса. Однако стоит помнить, что в случае страхового случая выплаты могут не покрыть расходы на ремонт.

- Отказ от дополнительных сервисов, таких, как вызов эвакуатора или такси на место аварии, поможет сэкономить на каско. Важно оценить необходимость этих услуг и выбрать опции, соответствующие вашим потребностям.

- Различные страховые компании могут предлагать разные тарифы и условия. Используйте сервисы сравнения страховок, чтобы оценить и сравнить стоимость полисов различных страховщиков и выбрать оптимальное предложение.

Чем каско отличается от ОСАГО?

Полис каско защищает непосредственно автомобиль, в то время как страховка ОСАГО — автогражданскую ответственность. Иными словами, в случае ДТП ОСАГО покроет ремонт ТС потерпевшей стороны, а каско — транспорта владельца полиса, даже если виновником аварии является он сам. При этом каско без ОСАГО оформить не получится, а иметь полис ОСАГО без каско — можно.

Каско — это добровольное страхование автомобиля от ущерба и других рисков. Соответственно, штрафов за езду без каско не существует. Тем не менее, факт приобретение полиса каско учитывается многими банками при принятии решения о выдаче кредита. Проще говоря, если вы не берете страховку каско, в автокредитовании могут отказать. Также в отличие от ОСАГО, страховщик вправе отказать в продаже полиса каско без объяснения причины.

Базовые тарифы на ОСАГО устанавливаются Центральным банком РФ. В случае с каско у каждой страховой компании есть программы со своими собственными базовыми тарифами и поправочными коэффициентами, которые устанавливаются на основе статистики. Предпочтение отдается взрослым опытным водителям и семейным автомобилям. У таких категорий будут минимальные тарифы на страхование.

Каско может продаваться с разными наборами рисков и опций. Например, бюджетный вариант, который специалисты называют мини-каско, покрывает только риск ущерба при ДТП, а другие риски (угон, хищение и ущерба от стихийных бедствий) в полис не включаются.

Как быстро выплачиваются страховые компенсации по каско?

Это зависит от того, какой срок прописан в договоре страхования. При повреждении автомобиля выплата обычно происходит через 7−20 дней с момента подачи документов. При угоне ТС этот срок увеличивается до 2−3 месяцев с момента возбуждения уголовного дела. Согласно статистике, выплаты по каско при ДТП и других страховых случаях у крупных страховщиков осуществляются в срок до двух недель. У компаний среднего уровня это занимает около месяца. Наконец, у небольших фирм сроки сильно варьируются — от недели до неопределенного срока.

На какой срок оформляется каско?

В большинстве случаев полис каско оформляется на 1 год. Однако если позволяют правила страховой компании, этот срок можно как сократить, так и увеличить. Короткая страховка обычно стоит дороже, ее имеет смысл делать, если вы пользуетесь машиной не круглый год или хотите на это время передать машину людям с небольшим опытом вождения. Договоры с большим сроком действия подойдут аккуратным и опытным водителям, либо лояльным клиентам страховой компании, которые могут рассчитывать на дополнительные скидки.

- Сергей Демидов, вице-президент по автострахованию компании «Ренессанс страхование»

- Виталий Княгиничев, директор дирекции розничного бизнеса «Ингосстрах»

- Пресс-служба СберАвто

- Александр Макаров, руководитель проектного офиса страховой вертикали Банки.ру

https://auto.mail.ru/article/90097-kasko/